日本の明治大学のYumiko Miwa教授が日本のESG投資チェーンで、機関投資家の役割について議論します。

日本では、2021年の企業統治タックスが二番目に改正された。 東京証券取引所の市場分類検討も同時に行われ、国内外で大きな注目を集めている。

改正案の核心は、理事会の機能のイベント、重要な人材の多様性の確保、持続可能性のためにある。 TSEの市場再編により上場基準が最も厳しいプライム市場は、理事会の3分の1以上が社外取締役でなければならない。

改訂されたガイドライン

企業支配タックス改正とともに、投資家と企業間の対話のガイドラインも改訂されました。 改訂されたガイドラインには、次のような経営判断の項目が含まれています。 (1)環境、社会、コーポレートガバナンス(ESG)に対する社会的ニーズと関心の増大などの環境変化に対する企業の経営戦略と計画が適切に反映されているかどうか、持続可能な開発目標(SDGs); (2)会社が企業全体の持続可能性に関連イニシアチブを検討し、促進するためのフレームワークを確立したかどうか。 (2)会社は、企業全体の持続可能性の取り組みを検討し、促進するためのフレームワークを持っていますか?

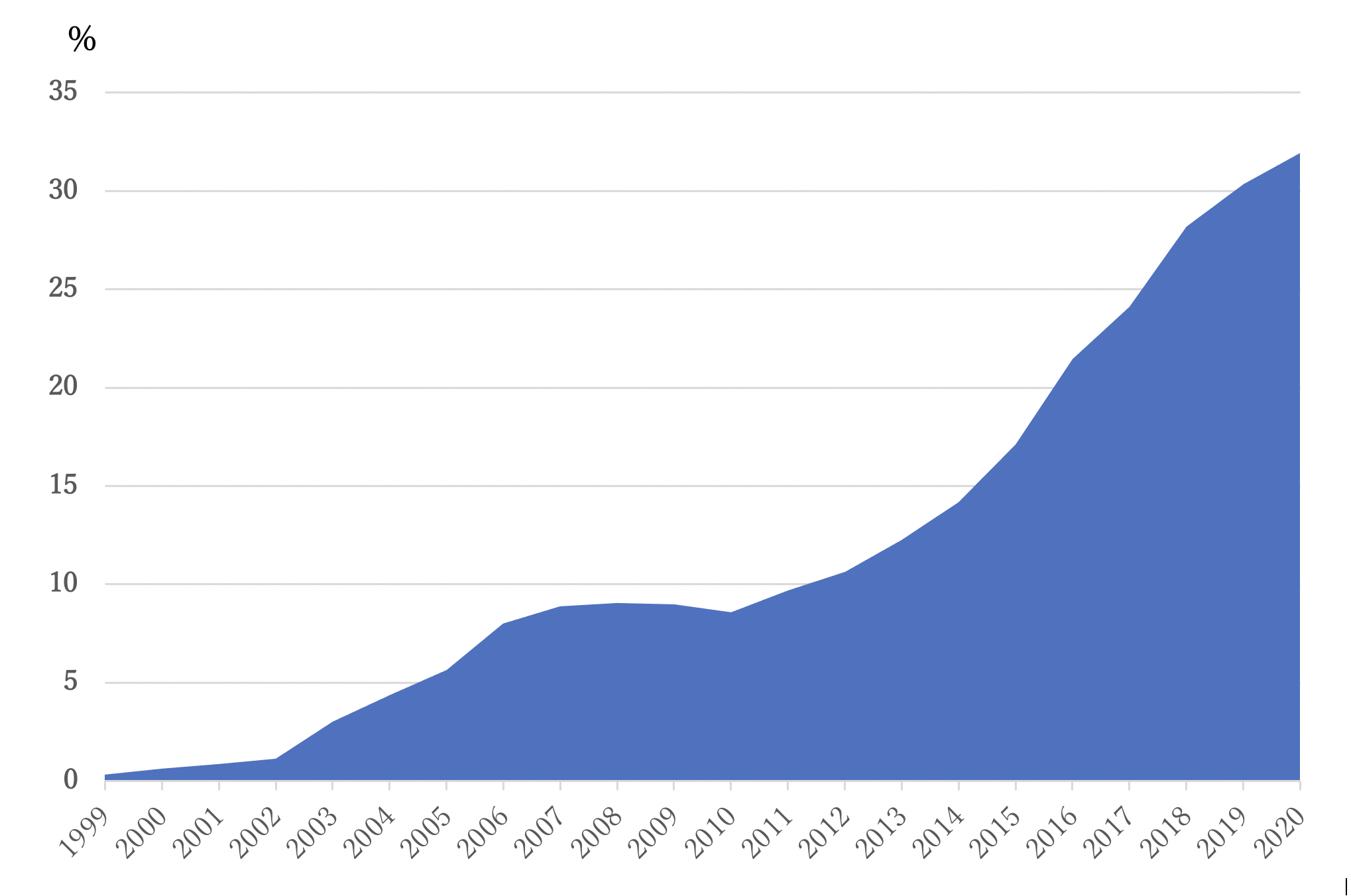

日本企業で外国人の持分が占める割合は、最近の30%を超えました。 より重要な変化は、資産運用会社の持ち株比率が増えたという点だ。 2021年、日本の日経225株のうち、国内外のトップ50代の資産運用会社の株式保有率は、1999年1%未満であったが、2020年には30%を超える見通しである(図1参照)。 Nikkei 225指数の一部の企業は、50%以上の株式を保有しています。 これらの資産運用会社は、コーポレートガバナンスと資金管理コードの導入以来、議決権行使の基準を強化し、参加(建設的対話)を強化するなどの措置を取っている。

企業の年次報告書で信託銀行とマスタートラストは、大株主列に表示されており、QUICK FactSet(2021年8月19日)のデータによると、資産運用会社を含む1170個の機関投資家がBlackRockとBlackRockが率いる大株主として記載されています。 FidelityとNomura Asset ManagementとNikko Asset Management。 これらの企業が保有する日本の株式の時価総額は約1兆6000億ドルと推定される。 分類は、ほぼ日本、米国および英国の資産管理会社で構成され、その資産は、東京証券取引所の時価総額のほぼ4分の1を占めています。

過去20年間で最大の変化は、非支配資産運用会社が機関投資家として登場したものです。 これらの機関投資家は、受託者の義務があり、競争に直面し、資本コストを認識する必要があります。 機関投資家の資産が増えるに従って、資本コストよりも高い収益への要求が深刻化すると予想される。

また、環境や社会への関心の高まりが規範と規定に反映されて、機関投資家と企業の両方の持続可能性の問題への圧力を受けています。 これらの機関投資家の声に耳を傾けることが、株主の一次経営とすることができる。

企業統治タックス改正や投資家と企業間の対話のガイドラインに沿っていくつかの機関投資家は、議決権行使の基準を強化した。 BlackRock Japanは、例えば、気候変動のリスクに関する情報開示が十分でない場合の責任取締役を任命する提案に反対すると明らかにした。 また、AllianceBernsteinとState Streetは、女性取締役がいないときなど最高幹部の任命に反対の意思を明らかにしました。

SDGとESG

Net-Zero Asset Owner Allianceと、Net-Zero Asset Manager Initiativeのような気候変動に関連イニシアティブに参加する日本の機関投資家が増加しており、企業の公開情報を使用して議決権を行使して参加を推進しています。 ポートフォリオ会社で中立です。

Sumitomo Mitsui Trust Asset Managementは、2021年からESG(Environmental、Social and Corporate Governance)に関連する問題の実行基準を強化しました。 対話を通じてCO2排出量に関する情報の開示を要求された後でも、会社が変更されない場合の提案に反対を検討します。 理事を選出すること。

SDGsとESGsは、気候変動に対処するための措置をとるふりをしながら、「グリーンウォッシング」の問題を指摘し、活況を呈しています。 しかし、1960年代初頭から企業の社会的責任(CSR)の3のうちの結論が議論されました。 企業の意思決定と成果は経済的、社会的、環境的影響という3つの指標に基づいて評価されます。

このように多様な価値を持った市民社会の成長は、現在のSDGとESGに続きました。 京都に基づく気候ネットワークを含む4つの環境団体は、2020年にみずほフィナンシャルグループの気候変動対策のための提案を提出し、30%以上の支持を獲得しました。 同じグループは2021年三菱UFJFGに国際的枠組みであるパリ協定に基づく経営計画を定款に含めてほしいという株主提案を提出して23%の支持を得た。

1970年代から議論されてき人口の増加、環境汚染、人権などの問題が最終的に投資チェーンに統合されている意味である。

基本的には、市民社会の成長とその声は、投資チェーンの活性化につながる。 私たちは、複数の利害関係者の管理を実現する方法は、機関投資家が成熟した市民社会を含む投資チェーンに参加する市民社会の声を活用すると思います。

参考文献

詳細については、日経参照 Newspaper “Keizai Kyoushitsu” article September 8、2021。

注:これは、商業プロファイルです。

+ There are no comments

Add yours