上田一雄が黒田春彦日本銀行総裁に代わって今日本は極めて緩い通貨政策を放棄するのでしょうか? 答えは「いいえ」のようです。 著名で尊敬される経済学者である信任総裁は、日本の現在の金融政策の2つの柱であるマイナス金利と利回り曲線の制御が依然として適切であると強調した。 彼もこれらの政策に固執するのは正しいでしょうか? 全体的に私の答えは「はい」です。 Robin Hardingが先週に主張したように、これは危険ではないからではありません。 しかし、代替も危険だからです。

BoJの資産購入(または「量的緩和」)と、より最近の収益率曲線制御政策を無視しても、驚くべき事実は、1995年以降、BoJの短期介入率が0.5%以下だったことです。 経済学者たちは、ある国がほぼ30年間にわたってそのような緩和通貨政策を運営できると推測したでしょう。 それにもかかわらず、弱い需要と低いインフレを心配していますか?

これは明らかに根深い構造現象です。 それで、その原因は何ですか? 答えは慢性的な過剰貯蓄です。 日本は、強力な製造部門と構造超過貯蓄を持つ唯一の大規模市場経済ではありません。 もう一つはドイツです。 しかし、ドイツは日本が持っていない答えを持っています。 まさにユーロです。

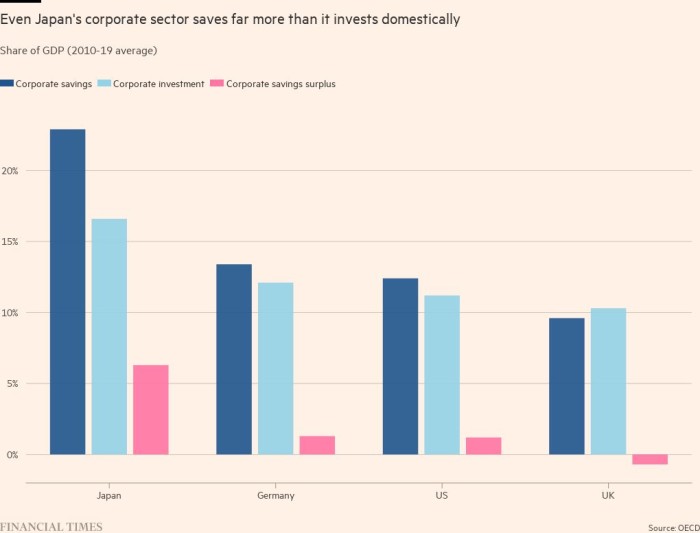

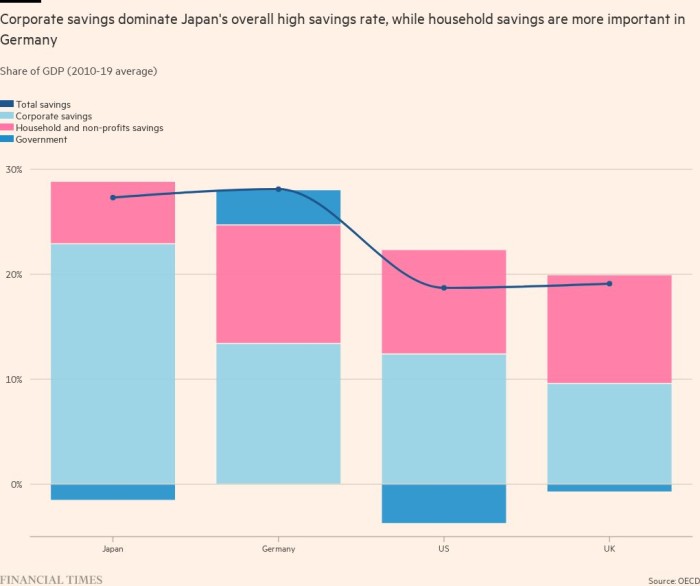

日本の民間部門の総貯蓄は、2010年から2019年の間に平均GDPの29%を記録しました(コビッドとウクライナの戦争の影響前)。 これはドイツの25%、アメリカの22%、とんでもない低英国の15%よりはるかに高かった。 日本の民間部門もGDPの21%を超過(おそらく)投資しました。 しかし、これはまだGDPの8%の余剰貯蓄を残しました。 ドイツの個人貯蓄黒字はGDPの平均6%、米国は5%、英国は0に近い。

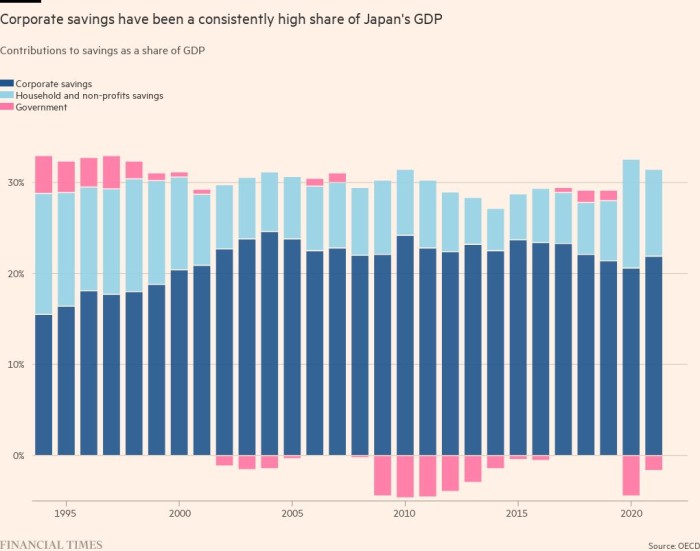

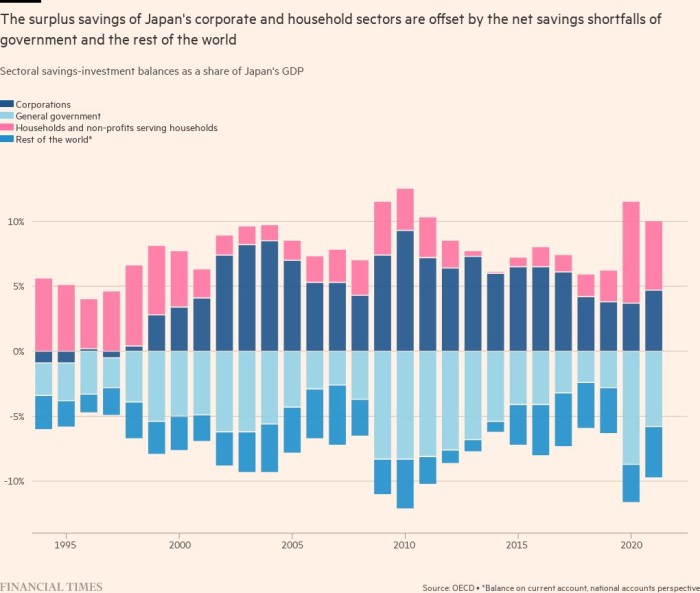

経済全体では、貯蓄は政府と外国人を含めると投資と同じでなければなりません。 問題は、そのバランスがどのように達成されるか、そして決定的にKeynesが私たちに教えたように、どのようなレベルの経済活動で行われるかです。 不況が十分に大きいと、利益(および企業の貯蓄)が崩壊します。 しかし、それは途方もない崩壊です。 景気低迷を含め、2000年から2020年まで、毎年日本企業の利益剰余金はGDPの20%を超えた。 同様に、景気後退が十分に大きい場合、家計貯蓄は崩壊します。 しかし、このような不況が発生すると、投資も崩壊します。 結果はひどいうつ病になります。

健全な政策立案者は、不況を通じて過剰貯蓄を取り除こうとしないでしょう。 代わりに、彼らは貯蓄を生産的な投資に吸収するか、国の貯蓄傾向を減らすことを目指す政策を選ぶでしょう。

1990年代初め、日本の戦後追撃経済の高い投資段階が終わった後、日本政策立案者がやってきたことに対する合理的な考え方は次のとおりです。 民間部門。 これは、彼らの努力がなければ、おそらく以前よりもはるかに深いデフレから抜け出そうとしているという別の表現です。

たとえば、超低金利は個人投資を増やし、個人貯蓄を減らすことです。 しかし実際には民間貯蓄黒字、特に企業黒字規模が莫大な水準を維持している。 緩い金融政策は、貯蓄に対する政府投資の超過を通じて、余剰個人貯蓄の重要な吸収(および相殺)を促進しました。 これらの赤字は、2010年から2019年までのGDPの平均5%でした。 最後に、GDPの平均3%が日本の経常収支黒字を通じて海外資産を純買収しました。

日本が10年間経験している構造的余剰貯蓄の問題を管理する別の方法がありましたか? はい、3つの選択肢があります。

一つはドイツです。 海外資産の純取得は、2010年から2019年までのGDPの平均7%でした。 これにより、民間および公共部門の両方が貯蓄黒字を運営しながら、合理的に高いレベルで総供給と需要のバランスをとることができました。 このアプローチが日本が追いつくのが難しかった理由は2つあります。 一つは、貿易黒字がアメリカの重傷主義に直行したということです。 もう一つは、円為替レートに強い上昇圧力があり、日本に対するデフレ勢力を悪化させただろう。 実際にユーロが存在しなかった場合、為替メカニズムの通貨危機によってD-マルクが大幅に再評価され、ドイツ経済がデフレに陥り、ブンデスバンクが望むように非常に簡単な通貨政策を展開したはずです。

2番目の選択肢は、企業の利益剰余金(または企業の貯蓄)が経済で占める割合が非常に高くなるように下げる構造政策です。 これは本質的に分配問題です。 賃金は低すぎ、利益は高すぎます。 この問題を解決する最も簡単な方法は、企業の利益に対する税率を高めるとともに、投資費用の全額を許可することです。 従業員に利益を分配するなど、他の方法を見つけることができます。 しかし、目標は明らかです。 超過利益を消費に転換することです。

第三の選択肢は、構造的問題に触れることなく通貨と財政政策を強化し、日本に彫刻を拾うことです。 これがまさに「清算主義」です。 最近流行っています。 無責任な無言でもある。 日本が莫大な民間部門の貯蓄を続けている限り、政策はそれを減らすか、または相殺する方法を見つけるべきです。 日本経済は依然として閉じ込められている。 また、簡単な脱出口はありません。

マーティン・ウルフ沿い myFT そして Twitter

/cloudfront-us-east-2.images.arcpublishing.com/reuters/XBVEU4MS6JPL7HADEF6VFJEKWQ.jpg)

+ There are no comments

Add yours