Toshibaと行動主義株主との間のもうロマンスがない新婚旅行は完全な崩壊の危険にさらされています。

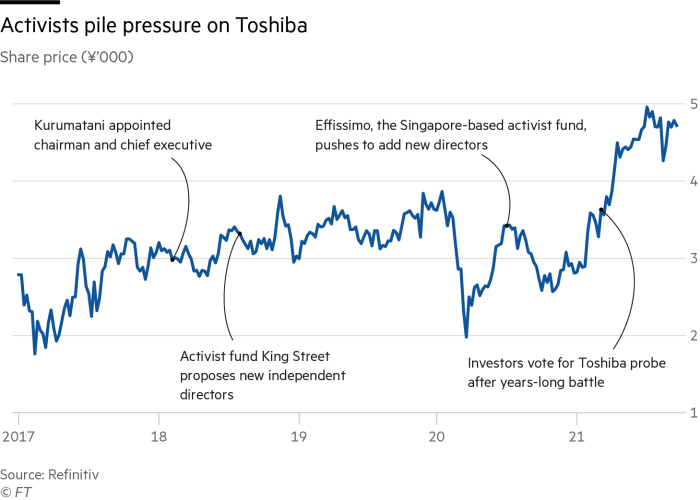

日本で最も古い財閥は、最大の投資家からの根本的な構造調整や私募ファンドの取引を撤回し、活動家が会社の価値を正しく評価することを信じる50%の株価上昇を提供するように圧力を受けています。

Toshibaの取締役会の苦情は、株式価値を7000円($ 64)に引き上げるための信頼できる計画の必要性に重点を置いています。 株主と経営陣との間の居心地の良い関係で長い間知られている日本市場を未知の領域に追い込んだの冒険談の最新章です。

今年はすでにToshibaは行動主義の投資家を抑制するために、経営陣と日本政府が共謀したと主張している爆発的な独立レポート(株主によって会社に強要される)の後臨時総会で敗北を経験しました。

シンガポールに拠点を置くファンドEffissimoが主導し、米国に拠点を置くFallaronが後援する反乱はToshibaのCEOと会長の両方を解任した。 その余波で、東芝は10月末までに、戦略的検討を完了することで合意しました。

ベインキャピタル、KKR、ブルックフィールドなど、世界最大のプライベート・エクイティと数ヶ月の間、理事会の審議と議論の末現在146歳の会社が選択できるオプションは、3つ絞られた。

最初はエアコン、エレベーター、防衛、原子力などを運営するグループの数十億ドルの価値の非中核資産を再構成して売却することです。 第二は、プライベート・エクイティから入札を確保して、いくつかの投資家が価値があると考えている300億ドルに相当する技術大手全体を上場廃止することです。

理事会で議論されている三番目のオプションは、プライベート・エクイティの買い手が行動主義株主に迅速かつ収益性の高い出口オプションを提供することができる十分な大きさの持分を取得するハイブリッドバージョンになると、人々は言う。

投資家は、6月に東芝と対立した後、新しい取締役会で会社の将来を検討するための「新婚旅行」期間を与えたが、すべてのオプションを模索することを理解のもとプライベートで言った。

「Toshibaが、このプロセスを正直に実行していることを確認は、常に非常に軽いようです。 周辺に噂がたくさん出ますね [the board] 2018年から東芝の株式を保有している株主は、「PEバイアウトオプションを受け入れていない」と述べた。 「戦略的な検討で取引成立しない場合は失望が来て新婚旅行はまさに終わる。」

聞かなければならする

投資家の圧力のToshibaの脆弱性は、日本でまれです。 しかし、会計スキャンダルとアメリカの原子力事業の破産で2017年にはほぼ崩壊した後、Toshibaは貸借対照表を補強して、東京証券取引所で上場廃止を回避するために約60億ドルの現金が必要だった。

選択の余地がほとんどなかったので、株式の印象を選択したが、その株主名簿は、20%を超える株式を保有しており、強力な影響力を行使することができる外国の活動家ファンドでいっぱいでした。

議論の消息筋によると、ここ数週間の間にUBSが諮問しているグループの戦略検討委員会は、ベイン、KKR、ブルックフィールドおよび日本ファンドインテグラルと会談を行った。 Toshibaと議論されているすべてのプライベートエクイティ会社は、非公開のルールを遵守してください。

しかし、このプロセスの非凡な性格を示すために評価の言及せずに計画を実行するCEOと取締役会の議長がない状況で、歴史的なプライベート・エクイティ取引することができることについての議論が行われています。

今月初め東芝取締役会は、潜在的な投資家に「民営化の可能性」について話していると明らかにしたが、どのような道を選ぶかを決定していなかったという点を認めた。 続いて「このような議論は、建設的だった」と付け加えた。

バリュエーションが議論されていない理由について、理事会は、「価値の向上のために議論が十分に完了すると、価格の意味のある情報に立脚した議論が最も生産的であること」と言いました。

同社は戦略的検討についてフィナンシャル・タイムズに追加コメントを拒否しました。

会社の暫定CEOである聡津波カー(Satoshi Tsunakawa)は、東芝が新たなリーダーシップチームを任命するための臨時総会を招集するまで臨時理事会の議長でも活動しています。 しかし、Toshibaがレビュー発表するまで組み立てされる可能性はほとんどありません。

シティグループのエジャとコタアナリストは、「東芝は事業計画に株主の意見をより真剣に反映しなければなら会社に変わった」と話した。

東芝の株主の間でより積極的なファンドは上場廃止取引と明確な価格なし検討が戻ってくるいくつかの提案も拒否すると述べた。

議論に近い別の関係者によると、理事会は、潜在的な価値評価が流出すると、投資家がより高い価格を要求して取引の機会が消滅することを懸念しています。

関係者は、「誰も話をしたくないが、議論が行われていない理由も委員会とプライベート・エクイティの間に適正な評価が何なのかについての隙間があるからだ」と語った。

アイコン彫刻する

バイアウト企業とToshibaは、日本企業がリストラと焦点を強化しなければならないという要求が増加するにつれて、肥沃な狩り場がされた市場でガムジル私は機会です。

プライベートエクイティ会社CVCの200億ドルの買収の試みが今年初め霧散されて、量子コンピューティング、核と防衛技術を提供する会社を買収するために障害物があることを強調しました。 日本政府関係者によると、日本は、東芝解体にはまだ反対している。

しかし、この巨大なグループには、政治的な反発を起こさずに分割することができるあまり敏感他のビジネスが豊富であるとアナリストは言う。

1位は、小売業者のためのPOSシステムを開発する東芝テック(Toshiba Tec)であり、エアコンの合弁会社である東芝キャリア(Toshiba Carrier)は、別の目標だ。 このグループはまた、2018年光学ガラス専門メーカーHoyaの敵対的買収の試みの対象とされた半導体装置の製造会社であるNuFlareを所有しています。

マッコーリーのアナリストダミアン通は「投資家は、会社全体を買収していなくても、会社の価値を引き出すことができる」と述べた。 「Toshibaに残ったのは、あまり興味深いかもしれないがインフラや産業機器ではまだ重要なビジネスを保有することになるでしょう。」

最近の不幸にもかかわらず、Toshibaは、多くの日本人に、日本の近代化と最も密接に関連し、会社に残っています。 それは家庭、公共の場所の両方に電気を供給して、日本の巨大な中産階級と経済発展の特徴である白物家電を作成するために中心的な役割をしました。

混乱の別の信号で、東芝の将来と適切な評価についての議論は、2018年に残りの株式をベーン駆動のコンソーシアムに売却した後、40%の株式を保有しているチップのメーカーであるKioxiaをめぐる不確実性のために複雑なりました。

この問題に詳しい消息筋によると、Kioxiaは今年、東京に株式を上場する予定だったが、現在、長い米国パートナーWestern Digitalとの合併交渉を進行中です。 潜在的な取引はWestern DigitalがKioxiaを約200億ドルで買収し、新しい本社は、米国にあると人々は言う。 ウェスタンデジタルはコメントを拒否した。

アナリストは、この両方の組み合わせで、中国のチップサプライチェーンへの依存度を減らす半導体チャンピオンを作成するには、米国と日本の野心をさらに高めること言いました。

しかし、この問題に精通した関係者によると、東京の管理者が、米国に基盤を置いた合併法人の初期抵抗を見せるなど、取引の障害に直面していると伝えた。 すべての取引に対する規制の検討には、18カ月以上かかる場合があり、北京で妨害される危険性があります。

Kioxiaはまだ東京に株式を上場することを検討していると述べたがBainの考えに精通した人は、少なくとも現時点で「両方、またはその両方」について議論していると言いました。

投資家は、騒ぎの1年後にToshibaの理事会が戦略的検討を提示すると、ボックスカチカチ音をたてる運動よりもはるかに多くを提供しなければならないと言います。

東芝株主は「プライベート・エクイティの入札がなかった本当に信頼できるかどう理事会と引き続き協議する」と述べた。 「今、私たちは彼らに疑いの利益を与えるが、現時点で東芝幹部が言うことの信頼性は、ほとんどありません。」

+ There are no comments

Add yours